继11月10日向美国证券交易委员会提交IPO招股书后,11月25日,极氪更新了招股书。若能成功IPO,成立以来不到三年的极氪,将成为IPO最快的新势力车企。从成立到上市,蔚来花了4年、理想花了5年、小鹏花了6年。

这一切离不开背后母公司吉利的支持,作为含着金钥匙出身的“车二代”,极氪从成立之日起就得到了吉利内部的大力倾斜。

毕竟,对于曾经一度被吐槽新能源转型缓慢的吉利来说,极氪是李书福面对新能源浪潮的又一张“赌牌”。

根据A轮的最新数据,极氪的估值已经超过母公司吉利的市值。之所以能给出高估值,离不开投资人对其成长性的看好。

但是,如今新能源汽车早已过了高速发展阶段,叠加资本市场寒冬,估值体系会愈发从成长性过渡到盈利能力本身。

那么,极氪还能扛得住上市带来的新挑战吗?

1、新能源棋子

时间回到很久以前。

在2015年,吉利官宣了“蓝色吉利行动”,承诺到了2020年吉利的新能源汽车销量要占整体销量的90%以上。

要知道,由于续航能力偏弱、换电设施稀缺,当时新能源汽车还被人嘲笑为玩具车。在行业格局尚未清晰之时,吉利此番承诺确实展现出了超前的眼界。只可惜,时候未到,而且吉利的行动的确慢了半拍,使得蓝色行动雷声大雨点小。

2020年,政策端开始全面向新能源汽车产业倾斜,原本被大家嘲笑PPT造车的“蔚小理”月销都达到了5000台以上。反观吉利汽车,2020年全年新能源车型的销量只占了整体销量的不到5%,与蓝色计划的内容相差甚远。

不是吉利不努力,而是一众竞争对手玩的营销手段似乎更能吸引年轻消费者。

面对挑战,吉利也是豁出去了。彼时,吉利旗下领克品牌卖得正火,2017年年底才有产品上市的领克,在2020年全年就卖了17.54万辆,已是不错的成绩。吉利想借着领克的东风,实现向新能源领域的转型。

2020年,领克推出新能源概念车型——领克ZERO Concept,但是这款车在次年就移交给刚刚成立的极氪,摇身一变成为极氪001,极氪的故事也就此拉开帷幕。

极氪的成立,在吉利内部引起了相当高的重视,李书福亲自担任极氪董事长,安聪慧担任CEO,极完成了Pre-A和A轮两轮外部融资,投资方包括英特尔资本、宁德时代、鸿商集团、B站、Mobileye Global创始人、CEO Amnon Shashua及越秀产业基金等一众名门,妥妥一副含着金钥匙出身的“车二代”模样。

销量方面,在起售的*个月,也就是2021年10月,极氪001交付了199辆车,年底一共交付了6007辆车。2022年,极氪全年交付了71941辆车。

今年以来,极氪依然保持了一定的增速。在刚刚过去的11月份,极氪的销量为13104辆,同比增速20%。

极氪快速成长离不开吉利的输血。

根据财报,2021年、2022年、2023上半年,吉利的销售及分销成本分别为63.23亿元、82.28亿元、47.68亿元,分别同比大幅增长25.13%、30%、44%,主要原因是极氪直营渠道建设和运营等营销费用的显著增长。在今年中报里,吉利还披露了为了支持快速增长的极氪品牌业务,集团增加了借款。

对于造车这项动辄几百亿的投入来说,要想获得进一步的突破,迈进资本市场是必由之路。

2、短板需要补

上市成为必选项,不仅仅会助力极氪发展,参与极氪Pre-A和A轮的投资者来说,也需要通过上市来实现退出。

那么,要想在资本市场上获得高估值,销量就是基础中的基础。

从极氪的销量目标来看,目标是在2025年卖出65万辆车。吉利董事长、极氪CEO安聪慧曾透露,极氪今年的销量目标是14万辆,预计极氪001、极氪009及极氪X三款车型分别交付7万辆、3万辆和4万辆以上。

2023年前11个月,极氪的交付量为10.5万辆,但距离年交付量目标尚有差距,为了提振销量,极氪今年也做了不少努力。

8月11日,极氪汽车宣布,对极氪001推出价格权益政策,降价幅度为3万-3.7万元。其中,YOU版车型优惠3.7万元,价格调整后为34.9万元起;ME版车型优惠3万元,价格调整后为31.9万元起;WE版车型优惠3.1万元,价格调整后为26.9万元起。

一方面,极氪今年其推出了售价稍低的、在20万元以下的极氪X,进入中低端市场。在刚刚过去的11月份,极氪X的月销量为2654辆,2023年累计销量为15329辆。

随着电动车市场竞争进入下半场,智能化一定是车企之间搏杀的高点。但是在这方面,脱胎于传统车企的极氪,依然需要突破。比如临近极氪001交付前,业内技术已经很成熟的ACC、车道预警等智能驾驶功能还没做出来。

而在自动驾驶领域,同行也表现非常突出。目前,小鹏的XNGP已经可以实现无缝连接高速、城市、停车场等场景,完成从起点停车场到终点停车场全程不间断辅助驾驶,小鹏汽车官方预计明年XNGP将在国内200个城市开通。理想的计划是年底前在100城开通城市NoA功能,华为则是45城,特斯拉也正在推进FSD进入国内。

诚然,极氪在智能座舱、自动驾驶领域也在进一步突破,或许这些方面的突破能助推其在资本市场的估值。

3、审慎的投资人

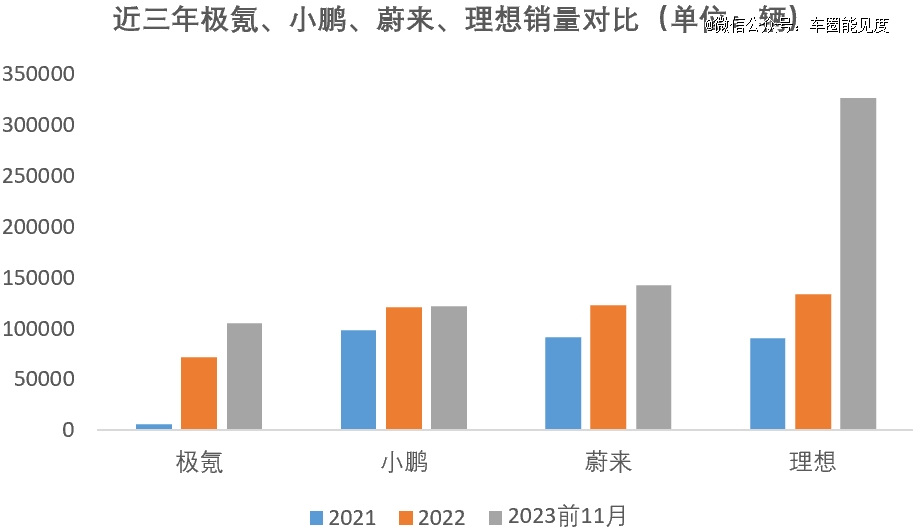

从销量来看,从2021年6000台出头的交付量到今年前11个月实现销量破10万,极氪成长的速度的确很快,目前在销量上的差距与小鹏和蔚来(前11个月销量142026台)的差距在不断减小,但是与理想前11个月销量325677台来比,还有着不小的距离。

2021年、2022年、2023年前三季度,极氪营业收入分别为65.28亿元、318.99亿元、353.15亿元,而小鹏今年前三季度的营收为176.26亿元。意味着目前从营收端来看,极氪已经超越小鹏。

虽然营收大幅增长,极氪目前依旧未能依靠规模化生产实现盈利。2021年、2022年、2023年前三季度,极氪的净亏损规模分别为45.14亿元、76.55亿元、52.28亿元。据此计算,极氪每卖一辆车,就会分别亏损75.15万元、10.64万元、6.62万元。不过也可以看出,极氪的单车亏损近年来逐渐缩小。

对比竞争对手的单车盈利状况,极氪要好于小鹏,但是和理想相比相差甚远。2023年前三季度,小鹏净亏损分别为90.3亿元,单车亏损为11.25万元,理想已经连续四个季度实现盈利,单车盈利约为5.75万元。

2021年、2022年、2023年前三季度,极氪的毛利率分别为1.8%、4.7%、14.8%,逐步上涨。已经比小鹏今年前三季度-2.03%的毛利率要好很多,不过距离理想中报披露的21.22%的毛利率还有差距。

根据极氪招股说明书披露,2021年、2022年、2023上半年,极氪的研发费用加上营销费用分别为53.6亿元、96.91亿元、60.88亿元,现金及现金等价物余额分别为38.98亿元、37.55亿元、32.65亿元。也就是说,近些年来,极氪每年年末剩下的余粮基本不够下一年来花。

受此影响,极氪的资产负债率也在近些年有所增加,从2021年的92.22%升至2022年的130.67%,今年上半年末资产负债率有所下降,为121.05%。

由此可见上市对于新势力车企的重要性:若未能成功上市,企业的压力极大;若成功上市,即便后续盈利状况不佳,也可以依靠资本市场持续融资,如蔚来;当然,如果后续经营情况很好,那么就可以像理想一样,脱离“屌丝圈”。

但问题在于,资本市场究竟愿意给极氪多少估值?

如今,新能源汽车渗透率已经超过30%,市场已经度过早期需要做消费者教育的阶段,也意味着市场的搏杀将会更为激烈。对于新势力车企来说,在寒冬之下,资本市场的关注点已经从增长前景逐步过渡到盈利本身。

根据最新财报,理想第三季度经营利润和净利润分别为23.4亿元和28.1亿元,已经实现连续四个季度盈利。广汽埃安也在今年6月份开始宣布盈利。蔚来CEO李斌提出希望明年实现盈亏平衡。

在这种情况下,资本市场对于目前尚未盈利的车企估值或许并不会像几年前那般慷慨,毕竟时代不同了,车企画的饼难以喂饱已经经历多次毒打的资本市场。

根据融资数据显示,极氪在A轮融资之后,投后估值已经达到了130亿美元,折算人民币高达940亿。据传,极氪目前重点询价的对象仍放在海外投资者身上,大概率在资本市场上寻求的估值是180亿美元,已超过母公司吉利的估值。

问题是,新能源汽车风口挂了三年后,资本市场的投资人越来越审慎了。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。

2024年4月20日,皇派门窗出席亚洲奥林匹克理事会(以下简...

关心企业发展,构筑美好生活10月10日下午,奉贤区委副书记、...

11月1日晚19:30,新飞电器在线上发布了旗下高端品牌LI...

“618”和“双11”中间隔了漫长的5个月空窗期,所以很多电...

随着新兴技术的不断发展,智能化时代已经到来,智能家居、智慧家...

在这秋高气爽的季节,迎来了又一轮装修旺季。创新实...